股票大全

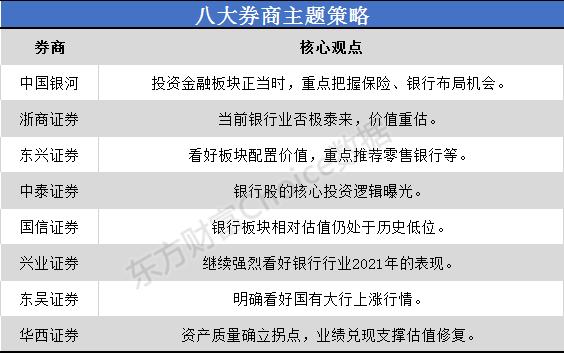

八大券商主题策略:银行业否极泰来!价值重估 布局大金融正当时?首推这些标的

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

中国银河:投资金融板块正当时 重点把握保险、银行布局机会

全球经济复苏共振,低估值、业绩向好的顺周期板块有望成为投资主线,投资金融板块正当时,建议重点把握保险、银行布局机会。

保险层面,2021年险企开门红销售良好,新老重疾产品切换助推产品销量提升, 新冠疫情影响消退购买力逐渐提升,叠加去年同期低基数,多重利好因素共振推动险企 Q1 负债端新单、NBV 超预期。宏观经济持续修复,对长债利率形成支撑,权益市场回暖提升投资弹性,资产端有望持续改善。资产、负债共振驱动板块基本面向好。当前价格对应 2021 年保险板块 P/EV 在 0.64 倍至 1.01 倍之间,性价比较高。个股方面,我们首推中国太保(601601.SH)、中国平安(601318.SH)。

银行层面,疫苗接种持续落地、海内外经济复苏共振、货币政策正常化,利好银行业资产质量、息差改善。 2021年银行业信用成本压力减轻,中收有望持续改善,净利润有望超预期回升,基本面向好确定性强。 政策层面, 让利压力缓解, 监管边际缓和。当前板块 0.79XPB,估值处于 2010年以来 9.3%分位数,安全边际高,攻守兼备,配置价值凸显。综合考虑基本面向好以及低估值,我们给予“推荐”评级。个股方面,持续推荐行业优质资产招商银行(600036.SH)、平安银行(000001.SZ)、宁波银行(002142.SZ)。

浙商证券:当前银行业否极泰来!价值重估

当前银行业否极泰来,价值重估,提示板块机会。从上市银行来看,已经披露业绩的21家上市银行中,除部分农商行外,20Q4利润增速均环比改善。展望2021年,随着经济持续修复,流动性边际收敛,我们判断上市银行利润增速将回升至8%,优质股份行和城商行预计增速回到双位数,节奏上逐季改善。银行业绩的持续改善将进一步催化行情,再次提示银行板块机会。

个股选择方面,α首推兴业平安,关注β补涨。(1)LV组合:①出厂价LV,兴业/平安;②市场价LV,招行/宁波。(2)进步组合:①股份行,浦发、光大;②国有行,建行、工行;③城商行,南京、长沙。

东兴证券:看好板块配置价值 重点推荐零售银行等

看好板块估中枢回升至1倍PB以上,主要逻辑为(1)政策压力相对缓和。从经济工作会议定调以及央行和银保监会表态来看,我们认为政策层面相较2020年更为缓和,由此银行业市场化经营空间和业绩弹性将扩大。

(2)基本面企稳,息差和不良压力减弱。货币政策趋于常态化带来2021年资产增速稳中略降;国内经济持续修复带动信贷项目需求,推升银行资产端定价水平,息差有望企稳;量价因素一正一负,银行营收增速或仍维持平稳。考虑到经济修复和贷款结构优化,当前上市银行信用风险压力整体平稳;拨备计提较充足,2021年上市银行利润增速有望较大幅度提升。(3)估值仍处低位。当前板块动态PB估值仍处于历史底部,我们继续看好板块配置价值,重点推荐零售银行以及具备区位优势的中小银行。

中泰证券:银行股的核心投资逻辑曝光

银行股的核心投资逻辑是宏观经济,这是我们持续推荐银行股的逻辑。宏观经济的“量”是银行股投资的短期逻辑,宏观经济的“结构”则是银行股的中长期逻辑。 如果制造业持续复苏发展,银行估值会有大幅提升的空间。个股方面,中长期继续推荐银行核心资产: 宁波银行、招商银行、兴业银行和平安银行。行情蔓延,近期可重点关注低估值品种: 江苏银行、南京银行和光大银行。

国信证券:银行板块相对估值仍处于历史低位

资产质量背后的驱动因素是宏观经济,这是一个非常宏大、不易跟踪且容易引起分歧的话题,但并不妨碍我们做出判断,原因在于:(1) 经过持续的确认和核销, 银行存量不良已经大幅出清,因此即便后续宏观经济有所波动,银行不良生成率也不太会大幅上升,甚至在没有外部因素干预的情况下,还有可能会逆周期下降。比如 2020 年在疫情影响之下,银行的“关注+不良”生成率反而是下降的;(2) 退一步讲, 从策略角度思考, 即便站在悲观角度, 先不管下半年经济复苏能否持续,最起码由于疫情导致的低基数, 我们可以预期 2021 年上半年各项宏观数据的表现会比较好,因此银行资产质量改善的逻辑难以被证伪,这意味着本轮行情大概率在上半年是可持续的。因此我们认为,在银行资产质量出现明显持续恶化的证据之前,本轮估值相对提升行情还可以持续,银行板块仍有相对收益空间。

考虑到银行资产质量有望持续改善,加上净息差降幅收窄、对净利润增长不利影响减弱带来锦上添花的作用,以及银行板块相对估值仍处于历史低位,我们维持行业“超配”评级。个股方面,基于板块景气反转的逻辑,我们优先推荐估值低、基本面原本就很稳健的大行,看好大行估值修复行情,首推工商银行;基于长期成长的逻辑,继续推荐业绩高增长的宁波银行、招商银行、常熟银行、成都银行。

兴业证券:继续强烈看好银行行业2021年的表现

目前银行板块估值0.79xPB,年初至今随2020年银行业绩快报和行业数据逐步披露,银行板块业绩基本面拐点确立,估值修复行情开启,目前行至半程。在经济上行+信用边际收紧的环境中,银行行业兼具定价上行和不良预期改善的双重弹性,继续强烈看好银行行业2021年的表现。

个股方面,成长性高/风控能力优秀/估值尚不高的中小银行在货币政策及监管回归常态化的2021年具备较强的业绩弹性。我们重点提示兴业、平安全年的表现。同时我们长期看好招行、宁波等行业龙头的战略/业务领先能力,建议关注光大、南京、杭州、成都等基本面优秀、估值弹性较大的银行。绝对收益投资者可关注港股大行的估值修复机会。

东吴证券:明确看好国有大行上涨行情

明确看好2021年国有大行净息差改善,预计贷款利率二季度企稳回升。作为金融市场主要的资金融出方,国有大行最受益利率上行,包括债券投资、贷款投放等,因此利率上行是国有大行的核心上涨逻辑。我们认为2021年贷款利率回升是大方向,但仍需一定时间推进。近期央行已经披露12月新发放企业贷款利率依然环比下行2BP至4.61%。展望一季度,考虑开门红期间信贷供给充裕,我们判断贷款利率仍将平稳,难以明显上行,但展望二季度至全年,预计信贷供需的改变会逐步推动贷款利率回升。

明确看好国有大行上涨行情,首推建设银行(A/H股)。①当前银行股中,基本面趋势与估值预期差最大的是国有大行,建议坚定布局全年贷款利率上行逻辑下,国有大行的上涨行情,重点推荐建设银行,尤其目前估值低至0.50x2021PB、较A股折价29%的港股。②依然看好头部零售银行上涨行情持续,长期重点推荐招商银行、宁波银行、平安银行。

华西证券:资产质量确立拐点 业绩兑现支撑估值修复

资产质量确立拐点,业绩兑现支撑估值修复。总体而言,商业银行四季度指标数据好于我们预期。四季度开始宏观经济修复下打开板块估值上行空间,年初以来在业绩快报陆续催化下,板块的估值修复节奏也有所提前。目前板块指数静态PB回升至0.78倍,后续我们认为在业绩的持续兑现下板块仍有一定上涨空间。一方面建议增持估值相对较低但基本面将明显改善的个股;另一方面大行利润增速转正有助于改善市场预期,建议积极关注大行的机会;继续推荐招商、宁波、平安、兴业、成都等。

(文章来源:东方财富研究中心)

以上是263股票学习网小编帮你收集整理关于“八大券商主题策略:银行业否极泰来!价值重估 布局大金融正当时?首推这些标的”的具体内容,了解更多,请关注263股票学习网!

- 每经18点丨华为Mate305G版本售价49

- 微淼商学院靠谱吗?微淼商学院就是骗

- 突发!中国驻以大使杜伟因身体健康原

- 抖音、快手重大利空?彻底怒了,70家影

- SAR指标使用方法图解

- 2019年世界名校龙舟大赛在贵州绥阳

- "钢企频频"爆喜",分析师:押上所有声

- A股这类基金火了!交易系统堵塞,股民

- 制造业营收拔头筹产业链升级踩油门

- 陕西(汉中)水上运动训练基地揭牌成

- [大疆股票002168]每经15点丨香港证

- 割肉的要哭了?行业龙头最高跌逾30%,

- 今明两年遭遇恶性通胀概率不大,但若

- “化工茅”获近10亿资金增持 一季

- 绚丽灯光秀点燃乌鲁木齐魅力之夜

- 顺丰董事长王卫道歉!承诺问题不会出

- 每经12点丨华为新品或为nova5T,与鸿

- [中国高科股票]这家公司火了,钟南山

- 泰安股票学习网:员工股是什么意思如

- 人民微评:大班月饼,真要冰凉了

- 二季度如何赚钱?白马股还能涨吗?史博

- 华为Mate 30首推隔空手势操作功能

- 银华基金王华团队最新观点:外资提升

- 中粮长城葡萄酒总经理因违规违纪被

- 姚景源:我不担心猪肉价格上涨,我担心

- 怎么使用生意时间段选股票!

- 东京奥运男篮落选赛参赛球队出炉:中

- 江恩角度线图解教程(图)

- 甘肃首条PPP高速公路通车试运营

- [志邦股份股票]7月22日富时中国A50

- 「股票api接口」华泰证券是哪些概

- 涨跌比率指标ADR入门与应用(图解)

- 哪些是储能股?2019储能股一览表

- 股指期货的3种交易模式

- 运用ASI指标判断买卖点(图解)

- 宝塔线的用法

- 跌市如何选强势股

- 12种底部抄底K线形态(图解)

- 太和智库副理事长伊迪:推动文明交流

- 平台整理突破指标原码

- 上涨趋势中的5种K线买入点(图解)

- 什么是牛市和熊市及周期

- 成交量分析运用详解(图解)

- 牛市中的买卖点

- 看盘技巧:盘口信息深度指导

- k线图怎么看

- 一年12倍,秘藏大智慧经典版公式(源

- 说说股市三浪理论是什么

- 汽车概念股有哪些?汽车行业龙头股一

- PPP概念股票股票有哪些?2019PPP概念

- A股、港股继续反弹 交通运输板块大

- 腰斩股初现、成交量大减…科创板开

- 教你看懂K线图(图解)

- 反弹行情如何选股

- 什么是市净率

- 持有被收购公司退市股票怎么办

- 盘面窗口各部分介绍(图解)

- 「股票新手入门」金地集团债券风波

- 成交量入门及应用详解(图解)

- 深度剖析散户套牢的原因!

- ma七线主图(源码)一看便知支撑点和压

- 高开高走和高开低走(图解)

- 三重顶

- 9种K线组合图形卖出点(图解)

- "国家队"减持两大芯片股!为何减持?

- MACD指标柱状图分析基本方法(图)

- 股票配资条件有什么

- 国务院强化短缺药品保供稳价:从重从

- 初识K线形态(图解)

- 牛熊市中投资者的心理变化

- 股票技术分析概述

- 什么是黑马?如何捕捉黑马?